Удобные методы расчета амортизации автомобиля в бухгалтерском и налоговом учете

Содержание:

- Амортизация легкового автомобиля, что это

- Порядок расчетов

- Что такое амортизация?

- Онлайн калькулятор для расчета износа автомобиля в процентах и формулы вычисления амортизации

- Рассчитаем амортизацию

- Особенности линейного способа начисления амортизации

- Определение срока полезного использования объекта

- Примеры расчета износа автомобилей

- Расчет износа автомобиля

- Как посчитать амортизацию автомобиля в налоговом учете

- Методы расчета в организации в бухгалтерском учете

Амортизация легкового автомобиля, что это

Бездумно вкладывать деньги в автомобиль может позволить себе далеко не каждый. Тем более в тех случаях, когда машина выполняет определённую работу, помогая хозяину по службе или в тех случаях, когда необходимо вычислить амортизацию в лизинге. Есть ли какие-то нормы амортизации и как посчитать амортизацию автомобиля хотя бы для себя, разбираемся прямо сейчас.

Амортизация — это выражение затрат на эксплуатацию транспорта в дензнаках. Вычислять её необходимо в нескольких случаях:

-

Частным предпринимателям и юрлицам это нужно для подачи документации в налоговые органы.

-

Страховики обязаны просчитывать амортизацию для оценки реальной стоимости автомобиля. Это необходимо для учёта уровня износа при оформлении автомобиля, как залогового имущества, при покупке машины автоломбардом и при использовании подобных схем продажи машины с пробегом.

-

В случае использования своего личного автомобиля в служебных целях для компенсации износа машины. Причём в этом случае затраты на топливо не учитываются, а идут отдельной статьёй расходов.

-

Необходимо знать амортизацию транспорта при передаче в лизинг, долгосрочную аренду.

Да и частнику, эксплуатирующему машину только для себя любимого, будет полезно знать уровень текущих и будущих расходов на эксплуатацию.

Порядок расчетов

Расчеты производятся по следующему алгоритму:

- Определение периода полезной эксплуатации авто.

- Выбор метода вычисления амортизации (обычно это линейный способ).

- Фиксация выбранного метода в учетных документах предприятия.

- Выполнение расчетов.

Выбранный способ амортизации запрещается менять под конкретный объект.

ВАЖНО! Списания начинают производиться с даты ввода ТС в эксплуатацию, а не с фактической покупки автомобиля и его постановки на учет в ГИБДД. Начало амортизации – 1 число месяца, который следует за месяцем начала эксплуатации ТС

Рассмотрим пример. Авто было приобретено 25 января. В эксплуатацию оно введено 15 февраля. В этом случае списания будут производиться с 1 марта.

Пример расчетов №1

Организация в 2006 году купила ТС за 300 000 рублей. Период полезной эксплуатации составляет 5 лет. Сумма чисел лет эксплуатации составляет 15 (1+2+3+4+5). Производятся следующие списания:

- 2007 год: 5/15*300 тысяч = 100 тысяч. Месячная амортизация: 100 тысяч/12 = 8 333 рубля.

- 2008 год: 4/15*300 тысяч = 80 тысяч. Месячная амортизация: 80 тысяч/12 = 6 667 рублей.

- 2009 год: 3/15*300 тысяч = 60 тысяч. Месячная амортизация: 60 тысяч/12 = 5 000 рублей.

Дальнейшие расчеты производятся по аналогии вплоть до 5 года эксплуатации.

Для налогового учета сумма амортизационных трат является аналогичной в каждом месяце. Она составит 5 000 рублей (300 тысяч рублей/60 месяцев использования).

Пример №2

Приобретено ТС за 200 000 рублей. Пробег его за 3 года составил 90 000 км. Расчетный износ равен 18,6%. Для нахождения амортизации нужно стоимость авто умножить на износ: 200 тысяч*18,6%. Получается 37 200 рублей.

Для определения остаточной стоимости нужно вычесть износ из цены ТС. Получается 162 800 рублей. После этого можно подсчитать траты на 1 км пробега: износ делится на стоимость авто. Получается 0,18 р/км (37 200/200 000).

Что такое амортизация?

Автомобиль – рабочий инструмент таксиста

Автомобиль таксиста – это его основной рабочий инструмент. И каждый километр этот инструмент изнашивает. Чинить авто со временем, становится все дороже. И через 2-3 года вам потребуется новый автомобиль, на который должны быть деньги.

Стоимость авто «тает на глазах» с каждым днем и пройденным километром. И для того, чтобы купить новую машину, необходимо копить. Если стоимость машины уменьшается – сумма денег в «копилке» должна увеличиваться. Сколько «убыло», столько должно и «прибыть». Амортизация – это способ понять, сколько именно нам нужно откладывать в копилку.

ЧЕМ РАНЬШЕ ВЫ НАЧНЕТЕ КОПИТЬ ДЕНЬГИ НА НОВУЮ МАШИНУ, ТЕМ ПРОЩЕ У ВАС ЭТО ПОЛУЧИТСЯ.

Уменьшение стоимости машины, ее износ – это первое, о чем следует задуматься и новичкам и опытным таксистам. Даже простая прикидка на калькуляторе даст вам ответ на вопрос: «Стоит ли работать в такси на авто вашей модели?». Возможно, это будет невыгодно.

Онлайн калькулятор для расчета износа автомобиля в процентах и формулы вычисления амортизации

Износ авто – это математическая величина, которая рассчитывается по методике, установленной Постановлением Правительства РФ № 361 от 24.05.2010. Она применяется страховщиками для определения денежной компенсации, подлежащей выплате автовладельцу, пострадавшему в аварии.

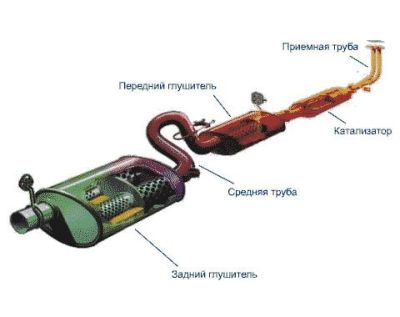

За время эксплуатации машины все её узлы и агрегаты изнашиваются и постепенно приходят в негодность. Степень износа отдельной детали может не влиять на общее состояние машины, но играет важную роль при определении суммы возмещения по автостраховке.

Обратите внимание Страховые компании для оценки возмещения на ремонт машины, проводят предварительный расчет стоимости ремонта. Подробнее о принципах расчетов читайте в статье здесь

Амортизация автомобиля — это учет его износа, выраженный в денежном эквиваленте. Любой автомобиль требует затрат: на ремонт, на замену технических жидкостей, на замену резины, и, конечно же, расходы на заправку его топливом.

Амортизацию учитывают в страховых компаниях для более точной оценки реальной стоимости автомобиля, когда его владелец хочет заключить договор страхования. Также износ учитывают в банках или авто ломбардах при покупке и продаже авто с пробегом.

Износ и амортизация — это разные термины и используются в различных ситуациях. Износ используется, когда выплачивается компенсация пострадавшему в аварии, а амортизация используется для вычисления стоимости транспортного средства при заключении договора страхования.

Рассчитаем амортизацию

Определим ежемесячные суммы амортизации указанными выше способами. Напомним, что автомобиль приобретен за 3 776 000 руб., включая НДС в сумме 576 000 руб. Следовательно, его стоимость, которая учитывается при исчислении амортизации, составит 3 200 000 руб.

Вариант 1. Руководствуясь п. 12 ст. 258 НК РФ, компания включила легковой автомобиль в ту же амортизационную группу, что и продавец (то есть в третью), взяв за основу тот же срок полезного использования — 40 месяцев.

Поскольку до продажи ТС эксплуатировалось в течение 20 месяцев, новый собственник при вводе объекта в эксплуатацию установит СПИ, равный 20 месяцам (40 — 20). Тогда месячная норма амортизации будет равна 5% (1 / 20 мес. x 100%), а сумма амортизации — 160 000 руб. (3 200 000 руб. x 5%).

В силу п. 4 ст. 259 НК РФ амортизацию в указанном размере следует начислять ежемесячно с июня 2015 г. на протяжении 20 месяцев (то есть по январь 2017 г. включительно). Следовательно, в 2015 г. компания сможет учесть в целях налогообложения амортизационные отчисления в сумме 1 120 000 руб., в 2016 г. — 1 920 000 руб., в 2017 г. — 160 000 руб.

Вариант 2. Организация в силу п. 12 ст. 258 НК РФ отнесла приобретенное имущество в состав той же амортизационной группы, что и прежний собственник, но пересмотрела СПИ, определив его в минимальном размере для третьей амортизационной группы — 37 месяцев. С учетом фактического времени эксплуатации автомобиля у предыдущего владельца новый СПИ составит 17 месяцев (37 — 20).

В таком случае норма амортизации будет равна 5,88% (1 / 17 мес. x 100%), сумма ежемесячной амортизации — 188 160 руб. (3 200 000 руб. x 5,88%). В 2015 г. организация перенесет на расходы 1 317 120 руб., в 2016 г. — 1 882 880 руб. (начисление амортизации прекратится в ноябре 2016 г.).

Вариант 3. Учитывая положения п. 12 ст. 258 НК РФ, компания решила не использовать свое право по корректировке срока полезного использования автомобиля, оставив его равным 40 месяцам. В таком случае ТС будет амортизироваться с июня 2015 г. по сентябрь 2018 г. включительно.

Норма амортизации составит 2,5% (1 / 40 мес. x 100%), сумма амортизации за месяц — 80 000 руб. (3 200 000 руб. x 2,5%). В 2015 г. компания учтет в налоговых расходах 560 000 руб., в 2016, 2017 гг. — по 960 000 руб., в 2018 г. — 720 000 руб.

Вариант 4. Организация отказалась от реализации своего права уменьшить СПИ бэушного объекта ОС на количество месяцев его эксплуатации прежним владельцем. Однако указанный срок она установила самостоятельно в соответствии с Классификацией ОС в рамках третьей амортизационной группы (то есть той, в которую автомобиль был включен у продавца) — 50 месяцев. С учетом этого стоимость ТС будет перенесена на расходы в течение периода с июня 2015 г. по июль 2019 г. включительно.

Месячная норма амортизации в таком случае составит 2% (1 / 50 мес. x 100%), сумма амортизации — 64 000 руб. (3 200 000 руб. x 2%). В 2015 г. налогоплательщик спишет 448 000 руб., в 2016 — 2018 гг. — по 768 000 руб., в 2019 г. — 448 000 руб.

Вариант 5. Поскольку продавец включил автомобиль не в ту амортизационную группу, что предусмотрена Классификацией ОС для данного авто, организация вопреки п. 12 ст. 258 НК РФ, но в соответствии с судебной практикой отнесла объект к пятой амортизационной группе и определила СПИ, равный 85 месяцам. Новый срок полезного использования (с учетом эксплуатации у прежнего владельца) составит 65 месяцев (85 — 20). То есть амортизация будет начисляться с июня 2015 г. по октябрь 2020 г. включительно.

Тогда месячная норма амортизации будет равна 1,54% (1 / 65 мес. x 100%), сумма амортизации — 49 280 руб. (3 200 000 руб. x 1,54%). В 2015 г. компания учтет при исчислении налога на прибыль 344 960 руб., в 2016 — 2019 гг. — по 591 360 руб., в 2020 г. — 489 600 руб.

Вариант 6. Организация исправила ошибку прежнего владельца и включила подержанный автомобиль в пятую амортизационную группу, установив минимальный СПИ, предусмотренный Классификацией ОС для данного имущества, — 85 месяцев. При этом налогоплательщик отказался от права уменьшить указанный срок на количество месяцев фактического использования транспортного средства продавцом. В этом случае амортизация будет начисляться с июня 2015 г. по июнь 2022 г. включительно.

В таком случае норма амортизации составит 1,18% (1 / 85 мес. x 100%), сумма ежемесячной амортизации — 37 760 руб. (3 200 000 руб. x 1,18%). В 2015 г. компания отнесет на расходы 264 320 руб., в 2016 — 2021 гг. — по 453 120 руб., в 2022 г. — 216 960 руб.

Особенности линейного способа начисления амортизации

Главная особенность настоящего расчета состоит в его простоте. Что заключается в равномерном уменьшении стоимости транспортного средства одинаковыми суммами. Для большинства предприятий такой способ является наиболее комфортным.

К положительным аспектам такого начисления можно отнести:

- одинаковые отчисления по износу на всем протяжении использования;

- одинаково распределяется увеличение накопленной амортизации;

- равномерность распределения остаточной цены недвижимого имущества.

Минус данного метода заключается в том, что он не подходит для организаций, которые стремятся выплатить большую часть износа в начальном периоде использования. Также этот способ не может обеспечить моментальный ремонт используемого средства, который подвергся моральному износу.

Линейный способ амортизации

Определение срока полезного использования объекта

При любом способе амортизации расчеты сумм амортизационных отчислений базируются на величине срока полезного использования объекта. Поэтому необходимо остановиться на характеристике этого понятия. Подчеркнем, что речь должна идти именно о сроке, в течение которого организация предполагает пользоваться данным объектом, а не о сроке, который он теоретически мог бы прослужить. Моральный износ, желание вести производство на более современных, более качественных, более производительных мощностях — вот причины, которые обусловливают сокращение срока полезного использования объекта по сравнению со сроком его эксплуатации согласно техническим характеристикам.

Сроком полезного использования является период, в течение которого использование объекта основных средств приносит организации доход. Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этого объекта (ПБУ 6/01, пункт 4).

Срок службы — это время, которое объект должен отработать согласно своим техническим характеристикам, ресурс времени его работы до полного физического износа. Очевидно, что больше этого срока объект отработать не может, поэтому срок полезного использования не может превышать срок службы. Срок полезного использования — это тот срок, в течение которого эксплуатация объекта является выгодной. Если предполагается, что на каком-то этапе объект устареет морально, то есть может быть заменен иными, более прогрессивными и более выгодными для организации объектами, то срок полезного использования может быть установлен меньшим, нежели срок службы. Поэтому в течение срока полезного использования должен произойти не полный физический износ объекта, а лишь его полная амортизация — перенос стоимости на себестоимость готовой продукции. Отсюда понятно, что амортизация может идти более высокими темпами, чем износ основных средств.

Срок полезного использования объекта основных средств определяется организацией при принятии объекта к бухгалтерскому учету. Сначала определяется срок службы объекта основных средств, а затем принимается решение, будет ли к этому сроку приравнен срок полезного использования объекта, либо срок полезного использования будет принят более коротким, по каким причинам, и на сколько короче. На все эти вопросы должна ответить комиссия по приему основных средств или по их вводу в эксплуатацию.

Если в технических условиях эксплуатации объекта (в техническом паспорте, в проекте изготовления, акте приема-передачи и т.п.) срок его службы не оговорен, то организация обязана установить этот срок самостоятельно. Определение срока полезного использования объекта производится не бухгалтерией, а специалистами по эксплуатации, поскольку только им могут быть известны факторы, влияющие на его длительность:

- ожидаемая производительность, мощность, интенсивность эксплуатации;

- работа в многосменном режиме или в агрессивных средах;

- система планово-предупредительных ремонтов по данной группе объектов;

- статистика (опыт) использования данной группы объектов в данной организации и в других организациях;

- сведения о производителе объекта и качестве его изготовления (например, качество сборки оргтехники и персональных компьютеров).

С другой стороны, одним из способов определения срока службы и срока полезного использования объекта не только для целей налогового, но и для целей бухгалтерского учета, может быть его исчисление на основе Классификации основных средств, включаемых в амортизационные группы (утверждена постановлением Правительства Российской Федерации от 1 января 2002 г. №1).

В некоторых случаях величина срока полезного использования объекта не зависит от его срока службы, а определяется нормативно-правовыми и другими ограничениями использования этого объекта (например, срок полезного использования капитальных вложений в арендованные объекты основных средств определяется сроком их аренды).

В случаях улучшения (повышения) первоначально принятых нормативных показателей функционирования объекта основных средств в результате проведенной реконструкции или модернизации срок полезного использования этого объекта пересматривается. Это происходит в тех случаях, когда после проведения реконструкции или модернизации у организации появляется уверенность в том, что увеличена производительность и/или мощность данного объекта.

Примеры расчета износа автомобилей

В интернете можно найти множество специализированных сервисов, позволяющих рассчитать степень износа транспортного средства. Для того чтобы получить необходимые сведения, нужно просто найти подобный ресурс и заполнить специальную форму

Важно учитывать, что полученный результат является приблизительным значением, и может не отражать полную картину

Для того чтобы получить более детальную информацию, следует заняться расчетами самостоятельно, зафиксировав все издержки, связанные с использованием автомобиля. К этой статье расходов можно отнести стоимость запасных частей, ремонтных работ, резины и топлива. Помимо этого, в обязательном порядке учитываются расходы на проведение технического осмотра.

Давайте рассмотрим порядок составления расчетов величины амортизационных расходов на примере организации, купившей автомобиль двадцать первого марта две тысячи четырнадцатого года. Стоимость приобретенного транспорта составляет четыреста тысяч рублей. Срок полезной эксплуатации автомобиля равняется пяти годам. Для начала нужно сложить сумму количества лет эксплуатации транспорта: «1 + 2 + 3 + 4 + 5 = 15»

Здесь важно отметить, что в бухгалтерском балансе расчет амортизации объекта отражается в финансовом эквиваленте

Для того чтобы выявить величину амортизационных расходов во время первого года эксплуатации, необходимо разделить 5 (первый год эксплуатации) на 15 (общая сумма количества лет эксплуатации). Полученный результат нужно умножить на стоимость автомобиля: «5 / 15 * 400 000 = 133 333 рублей». Для того чтобы узнать величину месячных расходов, полученный результат нужно разделить на двенадцать. На второй год эксплуатации порядок расчетов немного изменяется. Вместо цифры пять, используется четыре (второй год эксплуатации).

Произведя простые арифметические действия можно узнать, что на второй год эксплуатации сумма амортизационных расходов составит 106 666 рублей. Аналогично этому методу, составляются расчеты на все последующие года, единственное что изменяется – показатель, отражающий конкретный год использования автотранспорта.

Здесь нужно отметить, что при составлении расчетов для налоговой, указывается единая величина амортизационных расходов. Для составления вычислений необходимо разделить начальную стоимость автомобиля (400 000 рублей) на общий срок эксплуатации (5 лет).

Для того чтобы лучше понимать, как посчитать амортизацию автомобиля, предлагаем рассмотреть еще один практический пример. Цена служебного автомобиля, купленного компанией в две тысячи четырнадцатом году, составила двести тысяч рублей. За следующие несколько лет автомобиль проехал около девяносто тысяч километров. Износ движимого объекта составляет восемнадцать процентов. Для того чтобы вычислить размер естественного износа транспорта, следует умножить первоначальную цену на уровень износа: «200 000 * 18 = 36 000».

Для того чтобы вычислить остаточную стоимость, нужно от первоначальной цены отнять величину естественного износа: «200 000 – 36 000 = 164 000». На основе этих данных можно составить вычисление размера издержек на каждый километр пробега транспорта. Чтобы получить эту информацию нужно разделить величину естественного износа на первоначальную цену объекта: «36 000 / 200 000 = 0,18».

Основа амортизационных вычислений – это стоимость ТС с вычетом НДС

Расчет износа автомобиля

На процент износа автомобиля влияют следующие факторы:

Тип автомобиля (легковой, грузовой, мотоцикл и т.д.);

Страна, в которой произведена машина;

Пробег;

Год начала эксплуатации (как правило, принимается во внимание год выпуска);

Дата ДТП, в котором пострадало авто.

Методики расчёта

На сегодняшний день существует 2 основные методики расчёта износа:

Оценка общего износа автомобиля

В расчёт принимают во внимание год выпуска автомобиля, пробег и территорию эксплуатации. По такой формуле в том числе определяется общая стоимость машины.

Оценка стоимости отдельных узлов и агрегатов автомобиля с использованием формулы, установленной вышеназванным Постановлением Правительства.

Первая методика практически не применяется на практике, так как подавляющее большинство расчётов проводится для установления стоимости возмещений по ОСАГО, которые в соответствии с законодательством рассчитываются именно по второй формуле.

Формула расчёта

Расчёт износа деталей автомобиля для выплаты возмещений по ОСАГО проводится по формуле, установленной Положением ЦБ РФ от 19.09.2014 года:

Переменные в формуле расчета износа автомобиля означают:

- И – износ комплектующих машины;

- е – 2,72 (основа натуральных логарифмов);

- КТ – коэффициент влияния на износ детали срока эксплуатации авто;

- Т – срок эксплуатации машины;

- КL – коэффициент влияния на износ агрегата или узла автомобиля пробега т/с;

- L – пробег автомобиля до даты аварии.

Значение коэффициентов КТ и KL изменяются в зависимости от модели и марки автомобиля, поэтому самостоятельно рассчитать износ достаточно трудно. Воспользуйтесь онлайн калькулятором расчета износа автомобиля на сайте, чтобы узнать точное значение износа.

Пошаговая инструкция по использованию калькулятора

- Введите численный показатель пробега, указанный на одометре.

- Введите дату начала эксплуатации машины (указывается в тех. паспорте);

- Введите дату аварии;

- Выберете из списка категорию транспортного средства.

Если в ходе ДТП одометр был повреждён и установить пробег невозможно, при проведении расчёта специалисты пользуются методиками и формулами, установленными в справочной литературе. При этом среднегодовой пробег легкового автомобиля равен примерно 15 000 км.

Датой начала эксплуатации является дата выдачи ПТС транспортного средства, если дата выдачи ПТС не известна, то за начало срока эксплуатации условно принимается первый день года выпуска (обычно первое января года выпуска). В случаях, когда известен месяц выпуска (начала эксплуатации), за дату выпуска (начала эксплуатации) принимается первое число этого месяца.

Как посчитать амортизацию автомобиля в налоговом учете

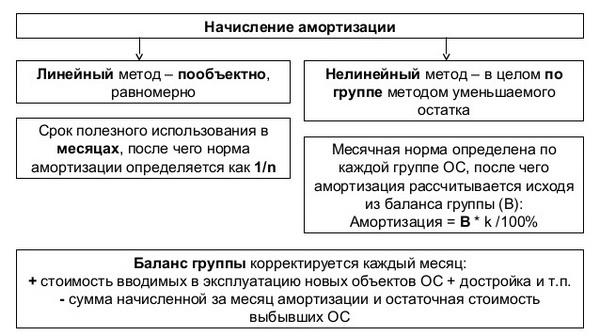

В целях налогообложения используются два способа начисления амортизации:

- Линейный. Расчет в этом случае производится аналогично бухгалтерскому учету.

- Нелинейный. При этом методе амортизация рассчитывается в целом по группе объектов. Формула расчета износа за месяц выглядит так:

А = ОС х (К /100), где

ОС – суммарная остаточная стоимость группы объектов начало месяца

К – коэффициент для группы (указан в п. 5 ст. 259.2 НК РФ)

На практике в налоговом учете обычно используют линейный метод. Это связано не только с упрощением самого расчета, но и с тем, что линейный метод – единственный, при котором «налоговая» и «бухгалтерская» амортизация совпадают. Поэтому расчет амортизации автомобиля с его применением не только упрощает учет, но и позволяет избежать налоговых разниц.

Методы расчета в организации в бухгалтерском учете

Начисление амортизации в бухучете начинается в следующем месяце – с 1-го числа. При этом не имеет значение, поставлен ли автомобиль на учет в ГИБДД или нет, оформлена ли смена собственника.

В бухгалтерском учете в п.18 ПБУ 6/01 предусмотрено 4 способа амортизационных отчислений:

- Линейный;

- Уменьшаемого остатка – ускоренный;

- По сумме чисел лет срока использования;

- Пропорционально объему продукции, услуг, работ.

Организация может выбрать любой из указанных способов, никаких ограничений нет.

Но важно отразить выбор в бухгалтерской учетной политике. Метод амортизационных отчислений выбирается один и тот же для всех однородных транспортных средств. Рекомендуем:

Рекомендуем:

- Онлайн калькулятор для расчета амортизации авто.

- Также можно рассчитать стоимость 1 км пробега автомобиля в онлайн калькуляторе.

Как рассчитать линейным способом?

Линейный метод начисления самый простой, стоимость равномерными частями переносится в расходы весь срок использования.

Методика расчета:

Определяется норма амортизации в год или месяц:

Пример

Исходные данные:

Организация купила легковой автомобиль объемом двигателя до 3.5 л.

Стоимость, по которой машина принята к учету, равняется 554 000.

В бухгалтерском учете срок полезного использования устанавливается по налоговой Классификации. Данный тип транспортного средства относится к 3 амортизационной группе, для него может быть установлен срок от 3 до 5 лет.

Организация приняла решения установить для автомобиля СПИ = 48 месяцев (4 года).

Для амортизационных отчислений выбран линейный метод.

Расчет:

Норма А. = 1 / 48 * 100 = 2,08%.

Ежемесячная А. = 554 000 * 2,08% = 11523,20.

Ускоряющий коэффициент

Организация вправе в бухгалтерском учете в отношении автомобиля, взятого в лизинг, использовать нелинейный метод, основанный на применении ускоряющего коэффициента.

Данный коэффициент позволяет ускорить процесс списания стоимости транспорта, позволяя в первые же годы вернуть большую часть потраченных на приобретение средств.

За основу берется остаточная стоимость машины вместо первоначальной.

Методика расчета:

Определяется норма амортизационных отчислений.

В следующем году опять рассчитывается остаточная стоимость, от которой определяются амортизационные отчисления.

Данный метод можно применять в отношении автомобилей, взятых в лизинг.

Пример при лизинге

Исходные данные:

Организация в декабре 2019 года взяла в лизинг легковой автомобиль стоимостью 350 000 на 3 года.

По договору лизинга транспортное средство ставится на баланс лизингополучателю, в связи с чем амортизацию начисляет он.

Принято решение установить срок полезного использования, равный сроку лизинга, 3 года.

Выбранный способ начисления амортизации – уменьшаемого остатка с коэффициентом ускорения = 2.

Начисление начинается с 1 января 2020 года.

Расчет:

Норма А. = 2 / 3 * 100% = 66,67%.

1-й год:

Стоимость ост. = 350 000.

Годовая А. = 350 000 * 66,67% = 233 345.

Ежемесячная А. = 233 345 / 12 = 19 445.

2-й год:

Стоимость ост. = 350 000 – 233 345 = 116 655.

Годовая А. = 116 655 * 66,67% = 77 773,89.

Ежемесячная А. = 77 773,89 / 12 = 6 481.

3-й год:

Стоимость ост. = 350 000 – 233 345 – 77 774 = 38 881

Годовая А. = 38 881 * 66,67% = 25 922.

Ежемесячная А. = 25 922 / 12 = 2 160.

Остаток 350 000 = 233 345 – 77 774 – 25 922 = 12 959 можно списать в последний месяц эксплуатации.

Как посчитать по километражу машины?

Чтобы учесть пробег машины и пройденные километры, можно использовать для расчета метод списания стоимости пропорционально объему работ.

В этом случае будет учтена нагрузка, оказываемая на автомобиль в процессе использования.

Для расчета амортизационных отчислений по километражу нужно знать первоначальную стоимость и нормативный пробег за время службы.

Методика расчета:

Определяется норма отчислений на 1 километр.

Пример начисления на 1 км пробега авто

Исходные данные:

Организация купила грузовой автомобиль, первоначальная стоимость составила 900 000.

Срок полезного использования – 7 лет.

Нормативный пробег = 180 000 километров.

За первый месяц автомобиль проехал 2000 километров, за второй – 1500 и т.д.

Расчет:

Норма А. = 900 000 / 180 000 = 5 руб./км

А. в 1 месяц = 2000 * 5 = 10 000.

А. во 2 месяц = 1500 * 5 = 7 500.

и т.д.

Проводки

Автомобиль принимается к учету по первоначальной стоимости без учета НДС проводкой Дт 01 Кт 08.

Ежемесячно бухгалтер отражает проводки по начислению амортизации.

Для этого кредит счета 02 корреспондирует с дебетом счетов учета затрат.

Нужный счет выбирается в зависимости от сферы применения автомобиля.

Проводки по начислению амортизации: Дт 20 (23, 25, 26, 44) Кт 02.

Подробнее о проводках по счету начисления амортизации 02 смотрите здесь.